[Photo: 123rf]

Si l'on investit aujourd'hui, c'est que l'on souhaite atteindre nos objectifs financiers demain. C'est le cas de ceux qui sont en début de carrière comme de ceux dont la carrière est terminée. Bien entendu, chaque étape de la vie exige un portefeuille différent. Les investisseurs à la retraite misent généralement sur la prudence en privilégiant sécurité et production d'un revenu. Ils doivent cependant aussi accepter une certaine exposition au risque afin de devancer l'inflation et d'allonger l'horizon d'épuisement de leur épargne.

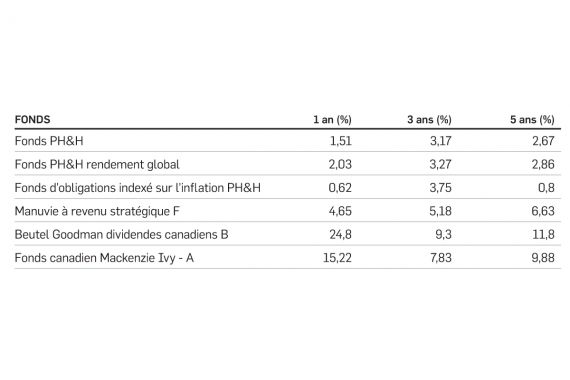

Investir à la retraite nécessite un portefeuille qui combine la préservation du capital, le revenu et une croissance stable. Ces médaillés de Morningstar sont expressément conçus à ces fins.

INVESTIR DANS LA PRÉSERVATION DU CAPITAL

Vanguard Canadian Short-Term Bond ETF (VSB) (Or)

Ce produit est conçu pour protéger le capital pendant de courtes périodes. L'indice d'obligations à court terme qu'il piste est dominé par les obligations gouvernementales - généralement un actif refuge -, et sa modeste participation aux obligations de sociétés est axée sur des émetteurs de qualité supérieure. La forte pondération du fonds en obligations gouvernementales le rend un peu plus sensible aux fluctuations des taux d'intérêt que ses rivaux de la catégorie Revenu fixe canadien à court terme, mais ses avoirs de haute qualité devraient lui permettre de protéger les investisseurs en marché baissier. Son ratio des frais de gestion (RFG) très bas, de 0,11 %, lui garantit pratiquement une plus grande part des rendements du marché obligataire à court terme que ses concurrents plus chers.

INVESTIR POUR LE REVENU

Fonds d'obligations PH&N Bond (Or)

Fonds d'obligations à rendement global PH&N (Or)

Pour une participation de base aux obligations canadiennes, il pourrait certainement y avoir pire que ces deux fonds, qui font partie des rares de la catégorie Revenu fixe canadien à faire concurrence aux FNB pistant les grands indices, comme le FNB Vanguard Canadian Aggregate Bond (VAB) coté Or et le FNB iShares Canadian Bond (XBB) coté Argent. La capacité de ces fonds à exploiter l'expérience des gestionnaires, leurs compétences et les outils sophistiqués de gestion du risque, sans compter leur coût modéré, leur donnent un avantage par rapport aux fonds gérés passivement. Avec une petite portion de son portefeuille alloué aux obligations à rendement élevé, le fonds à rendement global convient mieux aux investisseurs qui tolèrent davantage le risque. Son homologue se concentre seulement sur les obligations de qualité supérieure.

Fonds d'obligations indexées sur l'inflation PH&N (Or)

Le minuscule marché canadien d'obligations indexées à l'inflation ne recèle pas vraiment beaucoup d'occasions, mais ce fonds y a puisé une valeur exceptionnelle, partiellement en tirant le meilleur parti des négociations avec les acheteurs institutionnels moins sensibles aux prix. Les gestionnaires apprécient cet avantage, car il leur permet d'investir librement dans les obligations nominales quand leurs évaluations sont plus attrayantes. Son portefeuille d'obligations gouvernementales de longue durée rend ce fonds vulnérable à une hausse des taux d'intérêt, mais cela ne le condamne pas à des rendements médiocres. Les résultats des élections américaines de 2016 ayant fait augmenter les prévisions d'inflation, le fonds a reculé de 3,4 % entre le 9 novembre et la fin de l'année. Il a tout de même produit un gain de 3,1 %, battant à plate couture la moyenne de la catégorie de 1,3 point de pourcentage.

Fonds à revenu stratégique Manuvie (Argent)

Ce fonds prend plus de risque de crédit que les autres fonds d'obligations de notre liste, mais il n'est pas aussi risqué que son appartenance à la catégorie Revenu fixe à rendement élevé le suggère. Plus de la moitié de son portefeuille doit être investie dans des titres de qualité supérieure, diversifiés entre obligations de sociétés de qualité supérieure, créances titrisées et obligations des marchés développés et émergents. Ses gestionnaires vétérans, Daniel Janis et Thomas Goggins, ont habilement jonglé entre ces catégories d'actifs en fonction de leurs perspectives macroéconomiques et de leurs évaluations relatives, produisant des rendements solides à long terme avec une volatilité modérée. Ils ont aussi généré un flux constant de revenu issu du rendement du fonds plutôt que de son capital, pratique courante qui érode le potentiel de rendement à long terme des fonds.

INVESTIR EN VUE DE LA CROISSANCE

Fonds de dividendes canadiens Beutel Goodman (Or)

Ce fonds emploie l'approche disciplinée axée sur la valeur de Beutel Goodman, avec un penchant pour les dividendes. Son équipe de gestionnaires vétérans exige un rendement en dividendes minimum de 1,5 % au moment de l'achat, et elle s'empresse de vendre les actions qui réduisent leurs dividendes. Dans l'ensemble, le portefeuille affiche un rendement de 3,5 %, légèrement supérieur au rendement en dividendes de l'Indice composé S&P/TSX et conforme à la moyenne de la catégorie Actions canadiennes de revenu. Ce n'est pas tant le revenu qui crée son attrait que son impact positif sur la volatilité. Depuis son lancement en 2003, le fonds a subi environ la moitié des pertes de l'Indice composé en période de baisse, grâce à la sécurité que lui ont fournie les titres à dividendes, à sa diversification sectorielle et à sa participation de 30 % aux avoirs américains et internationaux.

iShares EDGE Canada Minimum Volatility ETF (XMV) (Bronze)

Les stratégies à faible volatilité ont tendance à être très concentrées dans des secteurs relativement stables comme la consommation de base, les télécommunications et les services publics. Ce FNB affiche le même penchant, mais son indice l'empêche de trop dévier des pondérations sectorielles de l'Indice composé S&P/TSX. Cette diversification est possible parce que l'indice est conçu pour représenter le portefeuille du marché canadien le moins volatil possible ; les actions de l'énergie et des matériaux de base sont elles-mêmes volatiles, mais l'ensemble du portefeuille ne le sera pas s'il contient aussi des avoirs qui ne sont pas fortement corrélés à ces secteurs. Les stratégies de réduction de la volatilité ont surclassé les indices du marché élargi au cours des dernières années. Les investisseurs ne devraient pas s'attendre à une autre performance de ce niveau, mais ils peuvent espérer que ce fonds offrira une vaste participation au marché canadien moyennant une volatilité inférieure à celle du marché.

Fonds canadien Mackenzie Ivy (Bronze)

Ce fonds offre une participation plutôt placide aux actions pour les investisseurs enclins à prendre quelques risques liés aux devises. (En tant que fonds de la catégorie Actions en majorité canadiennes, il peut détenir jusqu'à 50 % d'actifs en dehors du Canada.) Le gestionnaire Paul Musson et son équipe recherchent des actions qui ont des avantages concurrentiels viables, des équipes de direction solides et des pratiques comptables classiques. Cet angle d'attaque n'est pas chose rare, mais les gestionnaires se sont distingués par leur perspective à long terme, de 10 ans pour chaque avoir, et leur sensibilité aux évaluations. Ces pratiques ont permis de protéger les investisseurs contre des pertes importantes ; en 2008, par exemple, le fonds a perdu 15 %, soit moins de la moitié des pertes subies par l'Indice composé et le S&P 500. La seule ombre au tableau de ce fonds est son RFG relativement élevé (2,46 % pour la série vendue à la commission et 1,32 % pour la série vendue sur honoraires) qui nuit à son avantage concurrentiel.