Les structures d'exploitation d'une entreprise, que ce soit pour un travailleur autonome ou pour un entrepreneur, sèment souvent la confusion. Comment y voir clair.

Certaines notions véhiculées dans le monde des affaires méritent qu'on s'y attarde, car elles peuvent mener à de mauvaises décisions.

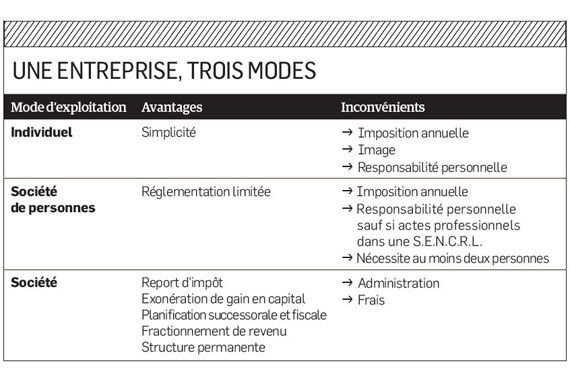

Une entreprise est une activité commerciale, une société. Ça n'est pas une structure, une personne morale. Ça ne paie pas d'impôt... Une entreprise peut être menée par trois types d'entités : une personne physique (travailleur autonome), une société de personnes (S.E.N.C.) ou une société (par actions). Le choix de l'exercice dépendra des objectifs de l'exploitant.

Quel que soit le mode choisi, une immatriculation - un «enregistrement» - doit être faite au Registraire des entreprises, à moins que le nom d'une entreprise individuelle ne contienne le nom et le prénom de son exploitant.

Le mode d'exploitation n'a pas non plus d'impact sur les dépenses déductibles. Une croyance répandue veut que le fait de créer une société - encore souvent appelée compagnie - permette la déduction de dépenses supplémentaires. Rien n'est plus faux. À quelques exceptions près, dans un contexte d'entreprise, une dépense est déductible si elle a été effectuée dans le but de gagner un revenu. Point. Si une dépense est déductible dans une société, elle l'est donc aussi individuellement.

La seule structure qui permette un report d'impôt est la société. En effet, une société est une personne fiscale qui paie ses propres impôts et qui peut ensuite distribuer le résidu à ses actionnaires sous forme de dividende. Un des principaux critères de décision pour incorporer ou non une entreprise est justement le montant qui peut être laissé dans la société.

Une société de personnes attribuera son revenu d'entreprise à ses associés en proportion de leur participation dans la société de personnes. Ces associés verront donc un revenu d'entreprise s'ajouter à leur déclaration de revenu personnelle.

D'importantes différences fiscales peuvent cependant exister, selon le mode d'exploitation.

Un travailleur autonome possédera un certain actif. Grosso modo, la vente de cet actif engendrera l'imposition d'un gain sur sa plus-value imposable à 50 %.

Pour ce qui est des sociétés, il y a deux possibilités. La vente de l'actif ou la vente des actions.

Pour profiter de l'exonération de gain en capital

Les entrepreneurs qui vendent leur entreprise ont droit à une exonération de gain en capital de 800 000 dollars en 2014 (indexée par la suite). Pour en profiter, il y a certains critères à respecter. Un de ces critères est qu'au moins 90 % de l'actif doit servir à exploiter l'entreprise au moment de la vente. On doit donc éviter d'avoir trop d'argent dans la société. Cet avantage fiscal permet une économie d'impôt de 200 000 dollars.

Mais ce n'est pas dans la poche, car l'acheteur souhaite généralement acheter l'actif de l'entreprise. En effet, en achetant les actions, il achète aussi l'historique. En achetant l'actif, il ne court pas ce risque. Ses intérêts divergent donc de ceux du vendeur, et l'exonération de gain en capital pourra servir dans la négociation entre les deux parties.

En 2001, le Code des professions a été modifié de sorte que les ordres professionnels qui le désirent puissent permettre à leurs membres d'exercer leurs activités notamment par l'intermédiaire d'une société par actions. À ce jour, environ la moitié des 45 ordres professionnels du Québec accordent ce droit à leurs membres.