Selon bien des gens, le REEE est LE véhicule d’épargne lorsque l’objectif est de financer les études postsecondaires d’un enfant. Et c’est le cas. Les gouvernements du Québec et du Canada versent au minimum 30 % des cotisations faites pour un bénéficiaire qui y a droit (plafond de 750 $ par année, sous réserve des modalités de rattrapage d’années non cotisées). De plus, l’imposition des revenus de placement est reportée jusqu’au retrait des sommes du régime et c’est l’étudiant, qui devrait alors avoir peu ou pas de revenus, qui sera imposé sur les subventions et les revenus de placements. Les cotisations sont retirées sans être ajoutées au revenu, puisqu’elles n’étaient pas déductibles au moment de la cotisation. Autre avantage non négligeable : bien qu’imposables pour le bénéficiaire, les paiements d’aide aux études (PAE) que l’étudiant reçoit ne sont pas pris en compte dans le calcul des montants auxquels il pourrait avoir droit dans le cadre du Programme de prêts et bourses du gouvernement du Québec.

Pourtant, malgré les avantages évidents qu’offre le REEE, certains demeurent réticents à l’utiliser en raison des conséquences fiscales lorsque le bénéficiaire du régime (l’enfant dont on veut financer les études) ne poursuit pas d’études postsecondaires. Les répercussions fiscales sont-elles importantes au point de se passer des avantages du REEE?

Scénarios possibles lorsque le bénéficiaire du REEE ne poursuit pas d’études postsecondaires

Le bénéficiaire a des frères ou sœurs n’ayant pas encore atteint l’âge de 21 ans

- Possibilité de changer le bénéficiaire du REEE afin que le frère ou la sœur plus jeune puisse utiliser les sommes pour financer ses propres études postsecondaires. Puisqu’un bénéficiaire ne peut recevoir plus de 7 200 $ en subventions fédérales et plus de 3 600 $ en crédit du Québec, l’aide gouvernementale pourrait devoir être remboursée en tout ou en partie, si le bénéficiaire remplaçant avait déjà bénéficié de telles subventions en vertu d’un REEE dont il était lui-même bénéficiaire*.

Le bénéficiaire ne peut être remplacé

1. Possibilité de mettre fin au régime

Le souscripteur retire alors ses cotisations et les subventions sont remboursées aux gouvernements. Le remboursement des subventions n’est pas une conséquence négative d’avoir souscrit à un REEE, puisque les sommes remboursées n’auraient jamais été obtenues en l’absence d’un REEE. Enfin, les revenus accumulés (tant sur les cotisations que sur les subventions) peuvent faire l’objet d’un paiement de revenu accumulé (PRA) lorsque l’une des conditions suivantes est respectée :

-

- le paiement est fait après l’année qui inclut le 9e anniversaire du REEE et chaque particulier (autre qu’un particulier décédé) qui est ou qui était un bénéficiaire a atteint l’âge de 21 ans et n’a pas droit à un PAE (lisez la remarque ci-dessous);

- le paiement est fait après l’année qui inclut le 35e anniversaire du REEE, sauf si le REEE est un régime déterminé. Dans un tel cas, le paiement est fait après l’année qui inclut le 40e anniversaire du REEE (lisez la remarque ci-dessous);

- tous les bénéficiaires du REEE sont décédés lorsque le paiement est effectué.

Remarque

Nous pourrions annuler les deux premières conditions s’il est raisonnable de penser qu’un bénéficiaire du REEE ne pourra pas poursuivre des études postsecondaires en raison d’une déficience mentale grave et prolongée.

Source : Site de l’ARC

Impôt spécial : Lorsqu’un souscripteur reçoit un PRA, il doit inclure le montant à son revenu. En plus de l’impôt attribuable à ce revenu, il doit payer un impôt spécial calculé au taux de 20 % sur le montant du PRA. Notons toutefois que le PRA inclut à la fois le revenu sur les cotisations et le revenu sur les subventions, lesquels ont échappé à l’imposition pendant que le régime était en vigueur.

Transfert au REER du souscripteur : Il est possible pour le souscripteur d’éviter l’imposition immédiate du PRA, ainsi que l’impôt spécial, en transférant le PRA (en tout ou en partie) à son REER selon les limites suivantes :

- 50 000 $;

- Droits de cotisations au REER du souscripteur.Il est important de noter que cette possibilité n’est accessible qu’au souscripteur initial du REEE (ou à l’époux ou conjoint de fait du souscripteur initial décédé). Ce dernier doit avoir le droit de cotiser à un REER. Comme il est impossible de cotiser à un FERR, les grands-parents devraient envisager de donner l’argent nécessaire aux cotisations REEE au bénéfice d’un petit-fils (fille) à l’un des parents de ce dernier, pour qu’il soit le souscripteur du REEE et puisse se prévaloir de cette option. Par contre, une bonne dose de confiance est nécessaire, puisque c’est le souscripteur qui a le contrôle sur les sommes du régime.

2. Laisser le régime ouvert

Un REEE peut rester ouvert pendant 36 ans, ce qui lui donne beaucoup de flexibilité. En effet, le bénéficiaire pourrait décider de retourner aux études après avoir travaillé quelques années. Le fait d’avoir conservé le REEE lui donnerait les ressources financières dont il aurait alors besoin. De plus, un souscripteur qui a n’a pas suffisamment de cotisations inutilisées au REER pourrait réduire ses cotisations REER pendant quelques années pour pouvoir y transférer un éventuel PRA et ainsi éviter l’impôt spécial de 20 %.

Illustration du coût de l’impôt spécial

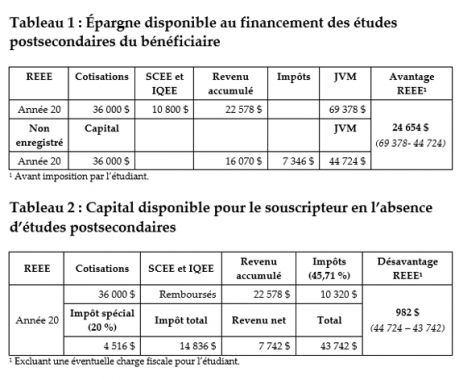

Si un PRA était versé sans pouvoir être transféré au REER du souscripteur, l’addition de l’impôt spécial à l’impôt habituel pourrait entraîner un désavantage pour le souscripteur. Le tableau suivant compare l’épargne annuelle pendant 20 ans dans un REEE à l’épargne dans un compte non enregistré. Le taux de rendement utilisé est de 3 % et le taux d’imposition marginal du souscripteur est fixé à 45,71 %. Les cotisations annuelles sont de 2 500 $ jusqu’au maximum donnant droit aux subventions, c’est-à-dire 36 000 $. On présume que les cotisations sont faites en début d’année et que les subventions de 30 % sont déposées en fin d’année. Lorsqu’on compare les montants nets disponibles au souscripteur, le fait d’avoir épargné par l’intermédiaire d’un REEE le pénalise de 982 $ (44 72 $ - 43 742 $).

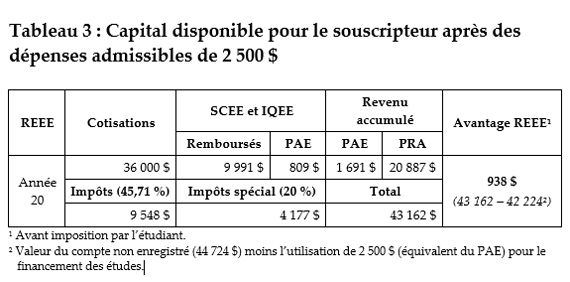

Cette perte ne se concrétiserait que si la totalité du revenu accumulé ne pouvait faire l’objet d’un PAE ou d’un transfert au REER du souscripteur. La situation se renverse rapidement à partir du moment où un PAE est versé, tel que le démontre le tableau 3.

Il suffirait donc d’un PAE de 2 500 $** pour obtenir un avantage de 938 $ pour le REEE.

L’impôt spécial de 20 % sur un éventuel PRA ne devrait pas empêcher l’utilisation du REEE pour épargner pour les études d’un enfant. En effet, le régime est suffisamment flexible pour permettre d’éviter cet impôt spécial, en tout ou en partie. Il faut toutefois savoir que le promoteur d’un REEE peut fixer des restrictions, notamment quant à l’âge auquel les PAE doivent être faits. Les souscripteurs qui s’inquiètent réellement de la possibilité que le bénéficiaire ne poursuive pas d’études postsecondaires devraient choisir un REEE imposant le moins de restrictions possible.

* Il existe d'autres possibilités lorsque le souscripteur est un grand-parent, mais elles comportent des contraintes.

** Le maximum permis pour les 13 premières semaines d'un programme de formation à temps partiel.

Vous avez besoin de conseils pour vous y retrouver, consultez un planificateur financier.