Sans le savoir, le président et chef de la direction de la biopharmaceutique ProMetic Sciences de la vie (PLI, 1,48$) vient de se lancer un ultimatum: il devra créer de la valeur pour ses actionnaires rapidement. Il en va de sa crédibilité.

Celui qui dirige depuis plus de 23 ans la société lavalloise spécialisée dans les traitements dérivés du plasma sanguin pour des maladies rares a en effet récemment soutenu sur les ondes de la chaîne BNN que le titre de son entreprise était nettement sous-évalué par rapport aux sociétés américaines comparables.

M. Laurin a expliqué en entrevue que les analystes américains qu'ils rencontrent se demandent pourquoi ProMetic n'est pas évaluée à 5 milliards de dollars(G$). Au Canada, on lui fait plutôt remarquer qu'elle vaut plus de 1G$ malgré des revenus d'à peine 20 millions de dollars(M$).

La raison de ce déplorable écart, selon le dirigeant dans la mi-cinquantaine: il n'y a pas assez de financiers chevronnés en mesure d'apprécier les biotechs comme la sienne à leur juste valeur.

On trouve en effet moins d'analystes spécialisés dans le secteur de la santé qu'au moment où j'étais affecté au suivi des entreprises de biotechnologies à mes débuts à Les Affaires en 2002. Desjardins Marché des capitaux, par exemple, n'a plus d'analystes en biotechnologies comme à l'époque.

Il y a tout de même 10 analystes qui suivent ProMetic, si on se fie à la section «investisseurs» de son site web. Plusieurs d'entre eux possèdent de nombreuses années d'expérience et jouissent d'une bonne réputation.

Désolé, monsieur Laurin, mais je considère que votre entreprise bénéficie au contraire d'une évaluation plutôt généreuse. Avec une capitalisation de 1,1 G$, ProMetic vaut davantage que le financier Fiera Capital(FSZ, 14,70 $), que Groupe MTY(MTY, 45,95 $) ou qu'Industries Lassonde(LAS.A, 235,55 $). Ces trois entreprises très rentables affichent des valeurs boursières respectives de 970M$, de 990M$ et de 772M$.

Je ne compare pas des pommes avec des pommes, vous avez raison. Je peux néanmoins vous donner un autre exemple qui, lui, est dans votre secteur. ProMetic vaut deux fois plus que Theratechnologies(TH, 7,38 $), même si la pharmaceutique montréalaise a commencé à dégager des bénéfices. Celle-ci devrait plus que doubler ses revenus entre les exercices 2017 et 2018 et devrait enregistrer un bénéfice de 0,35 $ par action l'an prochain, selon les prévisions des analystes.

Faire la promotion de son titre: une arme à double tranchant

J'éprouve toujours un certain malaise à l'égard des dirigeants qui parlent de la performance de leur titre. Particulièrement dans des secteurs voraces en capitaux comme les mines et les biotechnologies. ProMetic vient de recueillir 101M$, notamment par l'entremise d'une émission de 31,25 millions d'actions qui lui a procuré 53,13M$ d'argent frais. La société a aussi réalisé un placement privé de 5,05 millions d'actions auprès d'une firme d'investissement. Depuis sa création, elle a recueilli la somme astronomique de 900 M$ sous forme de financement par actions et d'emprunts.

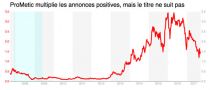

Ce n'est pas la première fois que le dirigeant de ProMetic exprime son mécontentement à l'égard de la faiblesse de son titre. Or, plutôt que d'avoir un effet bénéfique, de telles sorties peuvent porter atteinte à la valorisation boursière de l'entreprise si les promesses ne sont pas remplies.

Dans une entrevue qu'il m'avait accordée en 2005, M. Laurin avait déploré le fait que le titre se négociait sous la valeur qu'il affichait avant l'annonce de partenariats clés avec la Croix Rouge américaine et la pharmaceutique GlaxoSmithKline. ProMetic visait alors à pratiquement doubler ses revenus, soit à les faire passer de 8M$ à une fourchette de 14M$ à 16M$ lors de l'exercice de 2005. Ses recettes ont plutôt atteint 8,05M$. Pire, celles de l'exercice suivant ont fondu à 2,65M$.

Se négociant à 0,90$ au moment de l'entrevue en mai 2005, le titre ne valait plus que 0,23$ un an et demi plus tard. Une interminable traversée du désert de plus de huit ans a suivi : l'action a végété autour de 0,10$ pendant plusieurs années. Ce n'est qu'en octobre 2013 qu'elle est revenue à 0,90$.

Commercialiser des traitements complexes comme veut le faire ProMetic exige de nombreuses années de R-D et d'immenses capitaux. Les investisseurs qui s'aventurent dans ce secteur doivent être conscients de cette dynamique.

Dans le cas de ProMetic, les actionnaires de longue date ont plus qu'usé leur capital patience. Lumière au bout du tunnel, la société semble enfin dans la dernière ligne droite menant à l'obtention d'un feu vert pour mettre en marché deux de ses traitements.

La Food and Drug Administration(FDA), autorité américaine de la santé, vient de lui accorder une désignation de maladie pédiatrique rare pour une thérapie de remplacement chez les patients souffrant depuis la naissance de déficience d'une protéine importante, le plasminogène. La récompense ultime dont rêve ProMetic est un bon pour révision prioritaire de maladie pédiatrique qui touche moins de 200 000 individus aux États-Unis, lequel réduit de 10 à 6 mois la période d'analyse du traitement.

Ce bon est une sorte de joker pouvant être cédé à d'autres entreprises et dont la valeur a récemment atteint 130M$US, selon Endri Leno, analyste de la Financière Banque Nationale.

ProMetic pourra toutefois transférer ce joker une fois que son traitement aura reçu l'aval de la FDA. Comme il faudra un certain temps avant que le bon trouve preneur, la société ne peut espérer empocher la somme avant la deuxième moitié de 2018, estime M. Leno.

La société lavalloise semble plus que jamais près du but de la commercialisation. Dans son rapport annuel publié en mars, elle évoquait un lancement commercial du plasminogène dans la deuxième moitié de 2017. Ce devrait plutôt être dans la première moitié de 2018.

Il est plus que temps que ProMetic remplisse ses promesses. En faisant miroiter aux investisseurs la grande valeur que mérite son entreprise, Pierre Laurin a mis sa crédibilité en jeu.

P.-S.: J'ai une suggestion à vous faire, monsieur Laurin: comme le titre est à vos yeux bon marché, achetez-en davantage!